Авторизация

Сброс пароля

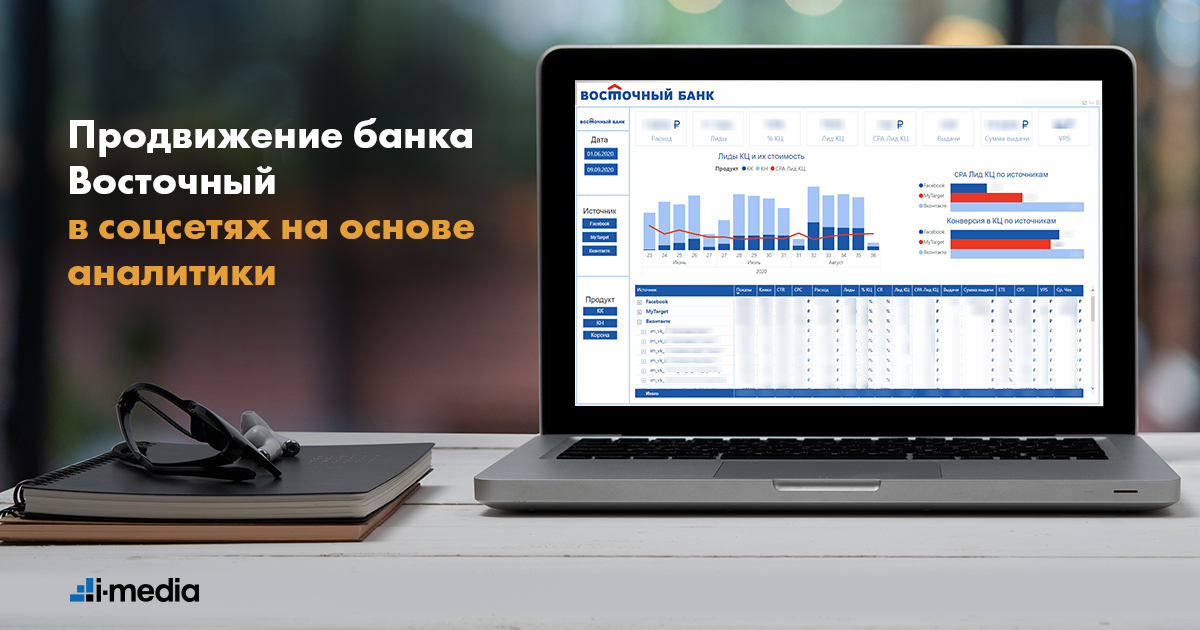

Продвижение банка Восточный в соцсетях на основе аналитики

Вхождение в кейс дня

Заказчик: Банк Восточный - один из крупнейших банков России

Кейс по оптимизации таргетированной рекламы в соцсетях с помощью онлайн-отчётов в Microsoft Power BI

1. Вводная задача от заказчика, проблематика, цели

Стандартный подход к продвижению банка: охватывать горячий спрос через контекстную рекламу в Яндексе и Google. Социальные сети же используют для поддержания имиджа бренда и выстраивания коммуникации с пользователями. Однако таргетированная реклама может приносить лиды и заявки ー мы это точно знаем. Делимся опытом команды i-Media, которая продвигает продукты банка Восточный на основе данных из отчёта Microsoft Power BI.

О проекте

Уже три года i-Media и Банк Восточный сотрудничают по онлайн-продвижению продуктов банка. В конце декабря 2019 команда маркетологов банка обратилась к нам, чтобы увеличить количество целевых заявок из социальных сетей по продукту кредит наличными.

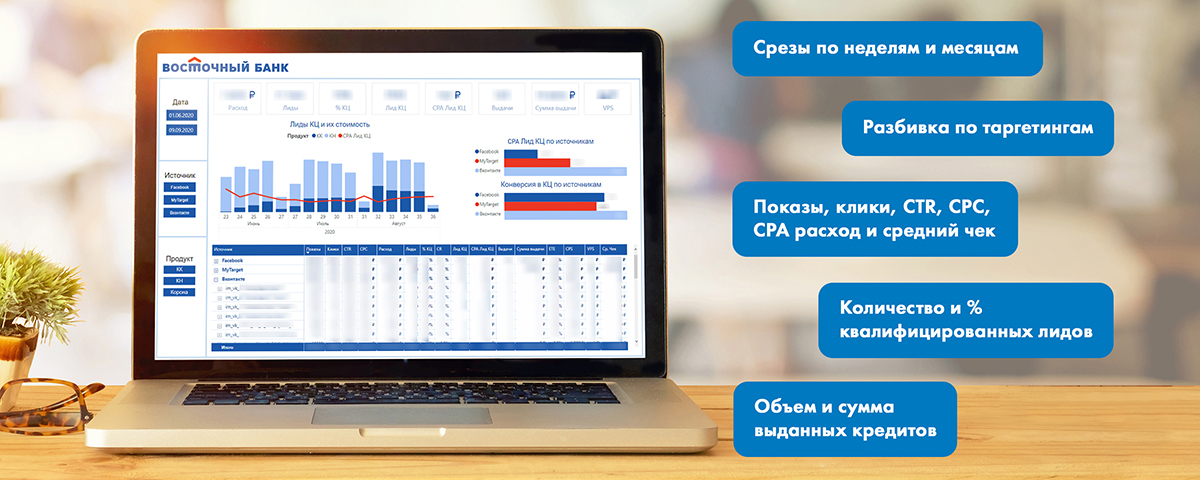

Собрали отчёт в Power BI

Все проекты мы начинаем с настройки аналитики ー собираем онлайн-дашборд в Power BI. У рекламных кабинетов социальных сетей нет специального инструмента для объединения данных по затратам и эффективности в одном месте. С помощью отчёта мы решаем эту проблему — собираем данные для отслеживания эффективности таргетированной рекламы и оптимизируем кампании.

На старте проекта с банком Восточный установили пиксели каждой площадки на посадочную страницу, а также настроили отслеживание событий по заполнению и отправке формы.

Собрали отчёт, который заменил ручные выгрузки. До внедрения отчёта подрядчикам по рекламе и маркетологам банка приходилось работать с неудобными массивными таблицами из CRM. Сводили их вручную ежедневно в Excel. Динамику изменений по кампаниям отследить было очень-очень сложно.

В отчете есть удобные срезы по неделям и месяцам, разбивка по таргетингам ー по ним мы отслеживаем динамику кампаний и объективно оцениваем результат оптимизационных мер. В отчет подтягиваются значения по показам, кликам, CTR, CPC, CPA, расходу и среднему чеку. По лидам отображается: количество и % квалифицированных. В отчете мы видим не только данные по лидам, но и объем, сумму выданных кредитов. Это помогает нам отслеживать эффективность по всей воронке и находить более качественную аудиторию.

Приятный бонус ー цветовая настройка. Если показатели в определенный день/неделю/месяц выходят за рамки KPI, то ячейки меняют цвет.

2. Описание реализации кейса и творческого пути по поиску оптимального решения

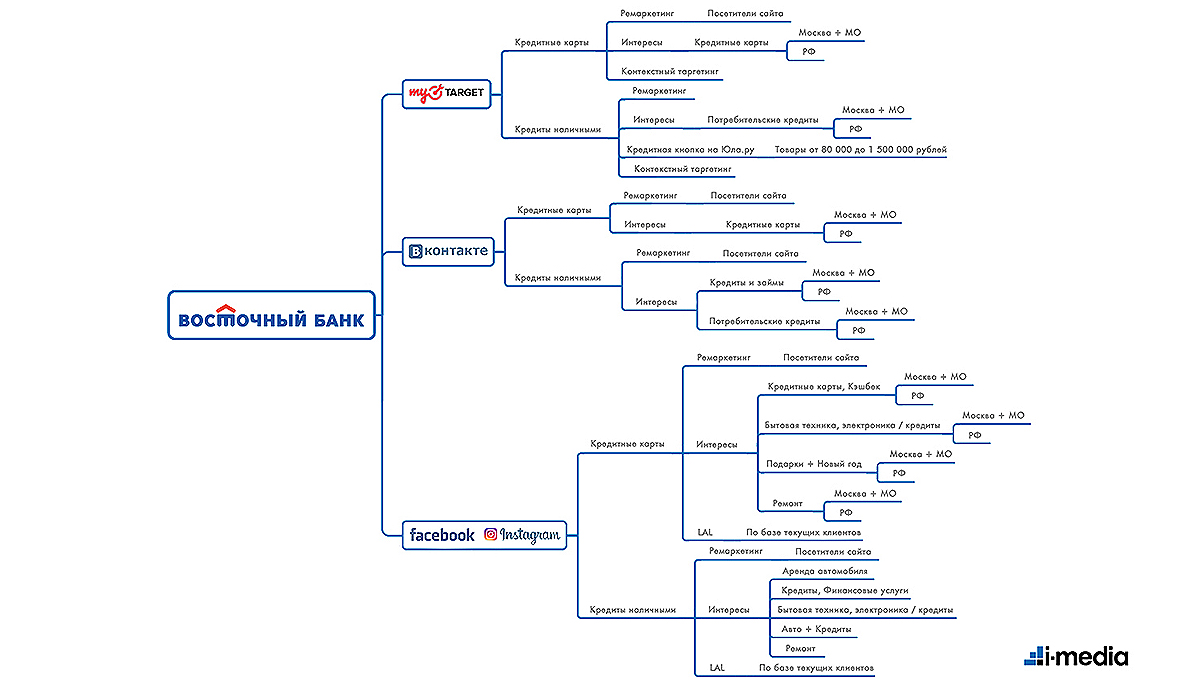

Запустили кампании в соцсетях

Продвижение кредита наличными запустили на всех основных площадках: ВКонтакте, myТarget, Facebook +Instagram. Из-за особенностей CRM банка решили не использовать формат лидогенерации, а запускать все кампании в формате трафика на сайт.

- Продвигаемые продукты: Кредит наличными

- Период: декабрь 2019 ー июнь 2020

- КPI: CPA целевого лида

Аудитории сегментировали в зависимости от степени прогрева и целей кредита. В креативах персонализировали посылы с учетом потребностей пользователей. Кампании делили на РФ и Москву.

Самый верхний уровень сегментации ー разделили на основе знания о бренде:

- «Холодная» аудитория (не знают о бренде, либо еще не пользовались услугами);

- Лояльная аудитория (пользователи, которые пользовались другими услугами банка + те, кто посетили лендинг, но не оформили заявку).

Следующий уровень ー сегментация «холодной» аудитории по интересам:

- Прямые интересы;

- Потенциальные интересы.

У первой группы пользователей уже сформирован интерес к кредиту и банковским продуктам в целом. Для них мы создали отдельные объявления. В текстах указали ставку, размер, сроки рассмотрения и call-to-action на заполнение формы.

Кредиты нужны под разные цели, поэтому мы решили сформировать спрос на услугу у пользователей с потенциальным интересом. Выделили категории дорогостоящих покупок, которые чаще всего требуют оформление кредита: авто/аренда авто, ремонт, бытовая техника.

Отдельно для холодной аудитории проработали интерес «Подарки». Мы искали тех пользователей, которые в предпраздничный период выбирают дорогие подарки. В текстах объявлений сделали упор на размере кредита, простой процедуре оформления и быстром одобрении. Кампании по этому интересу запускали перед 23 февраля и 8 марта.

Прямые интересы дают большой объем заявок, однако при их масштабировании существенно растет СРА из-за предельной емкости аудитории в рамках бюджета. Потенциальные интересы дают меньше заявок, зато позволяют масштабировать сам продукт и оставаться в рамках KPI.

С декабря 2019 по июнь 2020 основной объем заявок мы получили с Facebook по CPA в 2,5 раза ниже KPI, установленных командой банка. Из всего объема лидов 72,5% ー целевые заявки на кредит наличными.

3. Результаты сотрудничества

Оптимизировали на основе отчета в Power BI

Благодаря отчету мы оптимизируем таргетинги, креативы, кампании и площадки. Спустя полтора месяца продвижения мы отключили ВКонтакте и myТarget. На этих площадках заявки стоили в 1,5-2 раза дороже, чем в Facebook/Instagram.

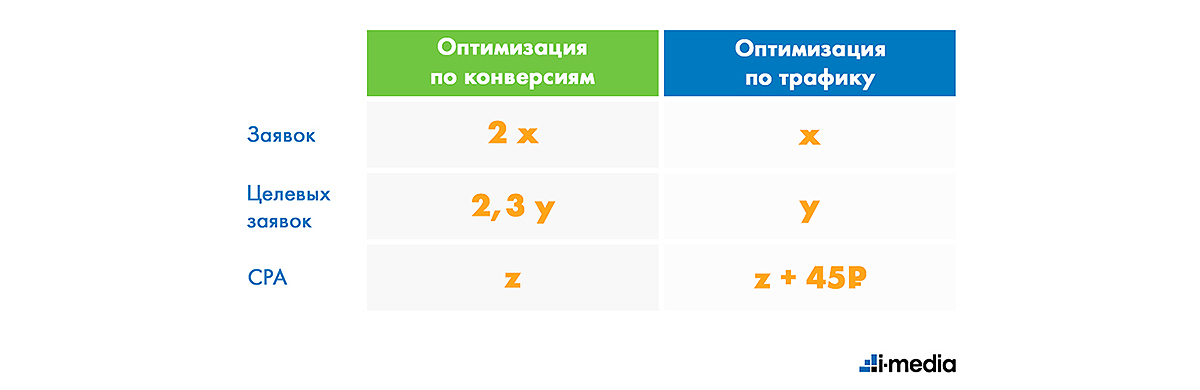

Мы решили не останавливаться на достигнутом и еще снизить СРА в Facebook и Instagram. Для этого подключили оптимизацию кампаний по конверсиям. Поставили событие на отслеживание заполнения и отправки заявки на оформление кредита. Сама площадка (Facebook) помогает нам подбирать тех пользователей, которые с наибольшей вероятностью совершат заданную конверсию. Все результаты по новому типу оптимизации отслеживаем в Power BI ежедневно, чтобы не допустить резкого взлета CPA.

Спустя время по некоторым таргетингам аудитория выгорала, CPA становился дороже и выходил за рамки KPI. Мы отключали их, если оптимизационные меры не помогали (пробовали снижать расход, менять креативы с низким CTR или высоким CPC). Например, отключили таргетинг по интересу «Кредиты на авто». С конца февраля по середину марта CPA по нему постепенно рос и ни одного кредита не было выдано.

Успешные связки креатив + таргетинг в Facebook и Instagram мы масштабируем. В отчете отслеживаем CTR, CPC и стоимости за лид по каждому объявлению.

4. Заключение

Мы заметили, что некоторые таргетинги приносят не только заявки, но и выдачи кредитов, но их CPA выходит за рамки KPI. Это не устраивало команду банка (именно CPA ー главный показатель эффективности проекта). В таких случаях на «проблемный» таргетинг устанавливаем лимиты, которые уменьшают расход по ним. Таким образом, за счет снижения расхода, снижался и CPA, при этом конверсия в выдачу сохранялась.

Кейс подготовлен командой i-Media для Cossa